最近耳にするようになった「FIRE」というライフスタイルについておばあちゃんでも分かるように分かりやすく説明します!

FIRE達成するにはいくら必要?などFIREを目指す上で知っておくべき点も分かりやすくまとめております!

- 「FIRE」とは、「Financial Independence Retire Early」の略で「経済的に独立し、早期退職する」という考え!若いうちに資産を築いて会社を早期退職し、資産から得られる所得で生活費を賄うことで、自分が心から望む人生を送ろうということ。

- FIREには、自由な時間を得られる、嫌な仕事や会社の拘束から解放される、住む場所を自由に選択できるといったメリットがある。

- FIREには、お金の不安が残る、コミュニティから離脱して喪失感を感じるといったリスクがある。

- FIREするには年間支出(年間生活費)の25倍の資産が必要!

- リタイア後もパートタイムの仕事を続けて労働収入を得たり(=「バリスタFIRE」)、副業などで事業収入を得る(=「サイドFIRE」)であれば、少ない資産でもFIREを実現することは可能!

FIREとは?

読者のみんな

読者のみんな最近、「FIRE」という単語を耳にするようになったけれど、どういう意味?

「FIRE」とは、「Financial Independence Retire Early」の略で「経済的に独立し、早期退職する」という考え!

若いうちに資産を築いて会社を早期退職し、資産から得られる所得で生活費を賄うことで、自分が心から望む人生を送ろうということ。

FIREは米国のミレニアル世代(1981年〜1996年生まれ)を中心に広がっている考え方。

やりたくもない仕事に拘束され人生を消費していくことに疑問を投げかけ、お金の使いみちについての考え方を改め、経済的に解放されようというFIREムーブメントがアメリカを中心に広がっています。

アメリカを中心に広まったムーブメントが、日本にも当てはまるの?と思った皆さん!

安心してください。

日本でもFIREを達成し人生を謳歌する人が出てきてます。

日本版FIREの火付け役である穂高唯希さんの著書「本気でFIREをめざす人のための資産形成入門 30歳でセミリタイアした私の高配当・増配株投資法」は、一部の金持ちだけでなく普通のサラリーマンでもFIREを達成できることを証明しました!

この著書がFIRE達成までの具体的なステップと再現可能性の高さを示したことで、日本でもFIREムーブメントが急速に広まったのだと思います。

ここまでFIREについて説明してきましたが、FIREについて誤解してはいけない点があります。

それは、FIREは人生の最終目的ではなく手段であるということ!

お金のために働くことから解放された時に、人生の時間を何に使いたいのか?

そこに明確な目的意識がないと、FIREの実現は難しいし、実現したとしてもFIRE後に無駄な時間を過ごすことになる。

経済的自由を手に入れ早期退職し無事FIRE達成した後も人生は続きます。

今の仕事が本当に楽しくてやりがいを感じており、また、プライベートも充実して人生に満足している人にとって、FIREという選択肢は必ずしも必要ありません。

FIREを達成することよりも、FIREを達成して何をしたいかが重要で、FIREの先に目的があるはずです。

例えば、若くて身体も元気な時の時間は老後の時間よりも貴重だと思い、若いうちの時間を使って様々なことに挑戦するために、FIREという手段を選択するというように。

目的と手段を混同してはいけません。

FIREという手段を選択する前に、自分がどういう人生を送りたいか、自分自身と向き合いライフスタイルを考えることが大前提です。

FIREのメリット

そんなFIREという生活にはどんなメリットがあるの?

FIREで得られるメリットは大きく3つ!

- 自由な時間を得られる

- 嫌な仕事や会社の拘束からの解放

- 住む場所を自由に選択できる

※ただし、FIREのメリットは人それぞれでライフスタイルなどにもよるので、ここで述べるものが万人に当てはまるとは限りません。

では、3つのメリットそれぞれについて説明していきます。

①自由な時間を得られる

FIREを達成し経済的に独立することで、働く必要がなくなり自由な時間が得られ、自分が本当にやりたいこと、実現したいことをして過ごすことができるようになります。

ただし、自由な時間が得られるからと言って、毎日遊んで暮らすというわけではありません。

ここで言う自由な時間とは、自分が本当にやりたいことをやる自己実現のための時間です。

FIREを達成した人の多くが、この自己実現の時間の獲得を目的にFIREを目指しています。

②嫌な仕事や会社の拘束からの解放

あなたが今サラリーマンであるなら、会社に雇われている以上、自分がやりたくない仕事であってもやらなければなりません。

FIREを達成すれば、仕事や会社での人間関係によるストレスから解放され、自分の好きな仕事を選ぶことができます。

また、会社に属していると出社時間や退社時間が決められているので、自分が働きたい時に働き、休みたい時に休むという柔軟な働き方ができません。

確かに、リモートワークやフレックスタイムといった柔軟な働き方を採用している会社ももちろんあるが、まだまだ普及していないし、そういった制度はあっても利用しづらい空気があるといいうのが現状だと思います。

FIREを達成してしまえば、自分が働きたい時に働き、休みたい時に休むことができます。

③住む場所を自由に選択できる

FIRE達成後は会社にいた時みたいに勤務先によってあなたの居住地が縛られることがないので、住む場所を自由に選択することができます。

会社に行くために満員電車に乗りストレスを感じることはもちろんありませんし、自分が好きな環境で生活することができれば毎日が幸せに満ち溢れたものになるでしょう。

FIREのリスク

経済的に独立し自由な時間を得るFIREにリスクなんてあるの?

あえてリスクを挙げるとすれば2つ。

- お金の不安が残る

- コミュニティの喪失

これらはあくまでもFIREシーサーの個人的な意見。

では、リスク2点についてそれぞれ説明します。

①お金の不安が残る

FIRE達成し経済的自由を手に入れたとしても、急な出費で生活が危うくなってしまう可能性は否定できず、常にお金の不安は残ります。

例えば、保有する株の株価の急落、想定外の高額な医療費の発生などにより資産を大きく減らしてしまうリスクは常にあります。

矛盾しているようですが、FIRE達成で経済的に自由になったにも関わらず、お金の不安がつきまとうという可能性はあります。

ただし、お金の不安はFIREの達成如何に関わらず誰にでもつきまとうものだと思いますので、これはFIREのリスクというよりは、多くの人が抱える人生のリスク一つと言うべきでしょうか。

常にお金の不安に取り憑かれていてはいつまでたってもFIREすることができなくなってしまうので、目安となる年間支出の25倍の資産が貯まったらそこでFIREしてしまっても良いのではないでしょうか?

②コミュニティの喪失

会社からリタイアすると、所属するコミュニティが減り孤独になる時間が圧倒的に増えるので、喪失感を味わう可能性があります。

しかし、会社からリタイア後も自分で新たなコミュニティを探してそこで自分らしく生きることができればコミュニティの喪失など気にする必要はありません。

例えば、旅好きの人がSNSを通じて旅仲間を集めてコミュニティを作るなど。

今の時代はSNSなどを通じて自分と同じような価値観を持った人簡単に繋がることができます。

FIREで経済的自由を得るにはいくら必要か?

FIREについて少し分かってきたけれどFIRE達成するためにはいくら必要なの?

結論から言うと、

年間支出の25倍!

が一つの目安。

【FIREに必要な資産の計算方法】

FIREに必要な資産=年間支出✕25倍

例えば、年間生活費が300万円であれば、300万円✕25倍=7,500万円必要。

経済的に自由な状態になるために必要な資産額は個々人のライフスタイルや何歳でFIREしたいかなどによるため一概には言えないが、自分の生活費以上の資産所得があれば経済的に自由な状態でありFIRE達成可能と言えるでしょう。

経済的自由=生活費<資産所得

例えば、毎月の生活費が20万円の人であれば、資産所得が毎月20万円以上必要ですが、株式投資の配当所得で毎月20万円(税引後)を得るためには、約7,500万円(年利4%で運用)必要になります。

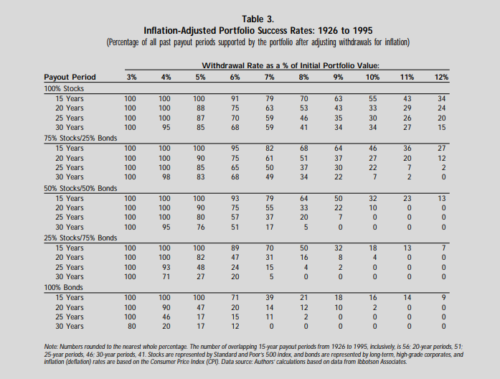

FIREの出口戦略として知っておきたい4%ルール

FIREを目指す上で知っておくべき目安として「4%ルール」というものがあります。

4%ルールとは、退職後の運用資産の4%を毎年取り崩しても、95%以上の確率で30年後も資産が底を尽きることはないというルール。

4%ルールにも2つの方法があります。

- 「リタイア時の総資産額✕4%」を定額で取り崩す方法

- 「毎年の資産残高✕4%」を定率で取り崩す方法

それぞれの方法について説明していきます。

①「リタイア時の総資産額✕4%」を定額で取り崩す方法

仮に、退職後に3,000万円持っていたとしたら、3,000万円の4%である120万円を毎年取り崩すし生活していく方法です。

毎年同額を取り崩していくので、安定した所得を得ることができます。

この方法は米国のトリニティ大学による「トリニティスタディ」という研究で示された方法で、「トリニティスタディ」は資産を取り崩す割合と期間でどれだけの確率で資産が残っているかをまとめた研究です。

つまり、資産を何%の割合で崩せば、どれだけ先まで資産が残っているかが分かる研究!

上図の研究によれば、1926年-1995年を対象期間として株式75%:債券25%のポートフォリオで、取り崩し率を4%に設定すると、30年後に資産が残っている確率は98%!

そして驚くことに、資産が尽きるどころか増えている人もいます。

資産運用せずに普通に取り崩していたら3,000万円は25年で尽きてしまいます。

投資の力ってすごい!

この研究は1998年に発表されたのでリーマンショックなどの株価が暴落した出来事が反映されておらず少し古い結果ではありますが、2011年にアップデートされた研究結果でも当初の結果に大きな変化はありません。

さらに、2018年に他の研究者によりアップデートされた結果によれば、株式50%:債権50%のポートフォリオで取り崩し率4%に設定した場合、40年後に資産が残っている確率はなんと86%!

4%ルールは今でも有効と言っても良いのではないかと思います。

トリニティ・スタディにおける「4%ルール」はアメリカの退職者を対象としており、日本でそのまま当てはめられるかとは言えないかもしれませんが、それでも参考にはなるのではないでしょうか?

②「リタイア時の総資産額✕4%」を定率で取り崩す方法

この方法は、先程の4%の定額で取り崩すのではなく、4%の定率で取り崩す方法。

インデックス投資の名著「ウォール街のランダムウォーカー」で紹介されている方法です。

株式の平均リターンを7%、債権の平均リターンを4%とすると、株式50%:債権50%のポートフォリオで期待リターンは平均の5.5%になります。

期待リターンの5.5%以下の4%の額を毎年取り崩しても、長期的に見ると、理論上はお金が減らないから大丈夫という考えです。

定額ではなく、定率4%で取り崩すので、取り崩す額が毎年異なり、株価下落局面では取り崩し額が減ってしまうこともあるが、資産が減る可能性が極めて低い。

4%ルールについては、別の記事で詳しく説明しますので、ここではFIRE出口戦略としてこういった方法があるのだという程度に覚えておいて下さい。

少ない資産でもFIREは実現できるのか?

FIRE達成するために年間支出の25倍の資産が必要なことは分かったけれど、それほどの資産を定年退職までに貯めるなんて無理そうだな。。。

FIREなんて無理だと諦めている皆さん!

年収や資産が少ない人でも諦めてはいけません!

リタイア後に全く働かないのであれば、その分必要な資産額は大きくなりますが、リタイア後もパートタイムの仕事を続けて労働収入を得たり(=「バリスタFIRE」という。)、副業などで事業収入を得る(=「サイドFIRE」という。)ことができれば、FIREのハードルがぐっと下がります。

FIRE後も自分が好きなことでお金を稼ぎ投資収益を補うことができれば、少ない資産でもFIREを実現することは可能!

FIRE達成までの3ステップ

頑張ってFIREを目指してみようと思うけれど、どうすれば良いの?

FIREとは何か、そして、FIREを達成するためにいくら必要かが分かったところで、FIREを達成までの3ステップを説明します。

FIRE達成までのステップは大まかに3ステップありますので順に説明していきます。

- あなたの理想の生活を考える

- あなたの理想の生活にいくら必要か考える

- 投資と節約で1年で使うお金の25倍の資産を貯める

結論から言うと、お金を稼ぎ、貯めて、残ったお金を投資に回すというサイクルをひたすら繰り返すのみ!

いたってシンプルです。

1.あなたの理想の生活を考える

冒頭でも説明しましたが、FIREは自分の理想の生活のための手段です。

ですから、FIREによって成し遂げたい自分の理想の生活を考えることがファーストステップ。

例えば、「自由な時間を確保して、サラリーマン時代にできなかった自分の好きなことに専念したい」、「家族とより多くの時間を過ごすため」、「たくさん旅行したい」など目的は人それぞれ。

最初に目的地を設定することで、FIREへの思いが強くなり、モチベーションの維持にも繋がります。

FIREに必要な資産を得るには時間を要します。

そのため、FIREへの道のりが遠く思えてきて諦めかけることもあると思います。

そこで、モチベーション維持が必要になります。

資産からの所得が生活費を上回った後の理想の生活を考えることは、FIREへのモチベーション維持になります。

FIRE達成後の生活を日々想像しより具体的にイメージしておくことで、生活の中で無駄遣いしないよう心がけて行動するなど、今のあなたの行動一つ一つにも変化が出てきます。

最終的な目的地が決まっていれば、自ずとそこまでの道筋が見えてくるはずです。

2.あなたの理想の生活にいくら必要か考える

FIREで理想の生活を考えたら、その生活にいくら必要なのかざっくり計算しましょう。

例えば、「都会から田舎に引っ越し、農業をしながらのんびり自然に囲まれた生活を送りたい」という人は、住居費や食費がこれまでよりも安くなり今の都会での生活よりも支出は減るかもしれません。

年間支出額を正確に計算するのは困難なので、大まかにで良いです。

ここで算出した年間支出額の25倍が、あなたが理想の生活を送るために必要な資産です。

理想の生活を送るために必要なコストが高ければ、その分多くの資産が必要になり、FIREを達成するための期間も長くなりますし、生活コストが低ければ少ない資産でより早くFIREを達成することができるようになります。

3.投資と節約で1年で使うお金の25倍の資産を貯める

理想の生活必要な資産額をざっくり計算したら次はその資産を貯めるステップ!

ここで覚えておいて欲しいのが資産形成の方程式!

資産形成=(収入-支出)+(資産✕運用利回り)

この方程式から分かる資産を増やす方法は4つ!

- 収入を増やす

- 支出を減らす

- 資産を増やす

- 運用利回りを上げる

①~④の中でも①~③は自分でコントロール可能で実行可能性が高い一方で、④については投資のプロでない限り自分でコントロールするのが難しいです。

そこで、ここでは①~③にフォーカスして説明します。

①収入を増やす

収入を増やす方法は大きく分けて2つの方法があります。

- 給与所得を増やす

- 副業を始めて事業所得を得る

①の「給与所得を増やす」は、資格取得でスキルをつけたり、会社で良い成績を収めることによって会社からの給与UPを目指す方法です。

スキルアップして給与所得UPを目指すことは、お金を得るだけでなく自分の価値の向上にも繋がります。

他方で、スキルアップや優良な成績に対してどれだけの給与アップが見込めるかは会社次第で、大きなアップがあったとしても上限があるはず。

また、給与所得を大きく伸ばすためには時間がかかります。

そこで、②の「副業を始めて事業所得を得る」方法が必要になります。

働き方改革で副業を解禁する企業も増えてきており、さらに、YouTubeやブログなどを使って個人でも稼げる時代になってきております。

副業で稼ぐ場合も、稼げるようになるまで時間がかかりますが、一度稼ぐ仕組みを作ってしまえば給与所得と違って青天井に半自動的に稼ぐことができるようになります。

例えば、給与所得を毎月の生活費に充て、副業で稼いだ事業所得を投資に回すことができればFIREへの道は近づいてきます。

②支出を減らす

資産を貯めるための方法として最も手っ取り早く効果的な方法がこの「支出を減らす」ことです。

収入を増やすには時間がかかりますが、支出を減らすことはすぐにでも実践できます。

支出を減らす際に手を付けるべきは三大支出(家・車・保険)!

ここを抑えることでより効果を出すことができます。

例えば、住宅ローンを使って家を買うのではなく賃貸にして家賃を抑え、車は中古車に乗り、保険は結婚して子供が生まれるまでは入らないなど。

他にも、スマホを大手キャリアから楽天モバイルなどの格安SIMに変えることで毎月の通信費を数千円削減できます。

ただし、支出を減らしすぎると生活の満足度が下がり人生が味気ないものになってしまうので、生活の満足度が下がらず、大きな負担にならない程度にコスト削減することが大切。

③資産を増やす

毎月の収入を上げて支出を減らすことができれば、その分お金が貯まります。

その貯まったお金でお金を生み出す資産を買うことで資産が形成されるスピードが上がります。

貯まったお金を銀行に預けていても、お金は全く増えません。

一方で、貯まったお金で資産(株式や不動産)を買えば、その資産がさらにお金を生み出してくれ、資産が形成されるスピードが格段に上がります。

資産を早く増やすためには投資を始めることが必須で、宝くじに当選しない限り、投資なくしてFIREは不可能と言っても過言ではありません。

しかしながら、日本人は投資に対してギャンブルのようなイメージを持っている人が多いです。

1980年代~1990年代前半のバブル期は定期預金の金利が5%以上あったので、銀行にお金を預けていれば投資しなくても資産がどんどん増えていきました。

しかし、今の定期預金の金利はほとんど0%。

金利0.1%とした場合、100万円預けても1,000円しか利息がつかない。

そこで、私達一般人が資産を増やそうと思ったら投資、つまり、お金に働いてもらい資産所得を得る必要があるのです。

今は投資を始めやすい環境が整っており、iDecoやNISAで簡単に投資を始めることができますし、これらで得た利益に対しては非課税です。

FIREを実現するためには、こういった優遇措置をフルで活用しつつ、株式投資や不動産投資で資産形成する必要があります。

資産形成として投資を始めたことがない人は、簡単に始めることができるiDecoやNISAから始めてみましょう。

iDecoやNISAの始め方は今後の記事で口座解説の方法から株を購入するまで誰でも分かるように解説します。

実際、投資未経験のFIREシーサーのおばあちゃんも孫の説明を受けてNISA口座を開設し、投資を始めてます!

以上が資産形成において資産を増やす3つの方法です。

「①収入を増やす」ことや「③資産を買う」ことはすぐには実践できないと思うので、「②支出を減らす」ことから始めることをおすすめします!

FIRE達成には時間がかかりますが、収入を増やし、支出を減らすことによって貯まったお金を投資に回すサイクルをひたすら繰り返すことでFIREへの道は見えてきます。

まとめ

この記事では、FIREとは何かについて~FIRE実現のために必要な資産はいくらかなどFIREを目指す上で知っておくべき点について説明しました。

FIREを達成するまでには時間がかかりますし、大した稼ぎがない我々一般庶民にFIREなんて無理と思われた方もいるかもしれませんが、支出の削減と投資を始めるだけでもFIREの実現可能性はぐっと高まります。

また、リタイア後もパートタイムの仕事を続けて労働収入を得たり(=「バリスタFIRE」という。)、副業などで事業収入を得る(=「サイドFIRE」という。)ことができれば、FIREのハードルがぐっと下がり我々でも不可能ではありません。

皆さんもFIREを目指して自分が心から望む人生を手に入れてみませんか?

今日が人生で一番若い日です!

行動しなければ前に進みません!

「FIRE」とは、「Financial Independence Retire Early」の略で「経済的に独立し、早期退職する」という考え!

FIREのメリットは自由な時間を手に入れ、嫌な仕事や会社の拘束からの解放され、住む場所を自由に選択できること!

FIREのリスクはリタイア後もお金の不安が残り、コミュニティの喪失を感じる可能性があること!

FIREに必要な資産=年間支出✕25倍

FIRE後も自分が好きなことでお金を稼ぎ投資収益を補うことができれば、少ない資産でもFIREを実現することは可能!

FIRE達へのステップは、お金を稼いで、貯めて、残ったお金を投資に回すというサイクルをひたすら繰り返すのみ!