どうも、ブログ管理人のFIREシーサー(@FIRE_SHISA)です。

この記事では、軍用地投資で失敗しないために、軍用地投資のリスクやデメリットについて解説します。

https://fitness098.com/gun-yo-chi-merit/

軍用地投資始めたい人

軍用地投資始めたい人ローリスクと言われる軍用地投資にもリスクやデメリットはあるの?

軍用地投資を始める前に、リスクやデメリットについても知っておきたい!

不動産投資に比べてローリスクの軍用地投資と言っても、投資である以上、リスクはあるし、他の投資手法と比較したデメリットもある!

軍用地投資に限らず投資にリスクは付き物。

リスクとリターンは表裏一体で、リターンを得ようとすればリスクを伴う。

「リスクを全く取りたくない!」

と言う方はこのブログを読むのを辞めて定期預金でお金を貯めるか国債を買って下さい。

ただし、定期預金の金利が0.01%〜0.28%で、国債の利回りが0.05%の低金利時代において、株式投資や不動産投資をしない限りお金は増えません。

そこで、極力リスクを抑えながらリターンを確保したい人におすすめの投資が”軍用地投資”です。

この記事では軍用地投資のリスクやデメリットを説明した上で、実際に軍用地投資をしているFIREシーサーがリスクやデメリットへの対策についても説明します!

このブログでは、軍用地投資の基礎知識を習得したい人向けに、投資未経験のおばあちゃんでも分かるように軍用地投資について分かりやすく解説しています。

軍用地投資のリスクやデメリットが理解できる!

軍用地投資のリスクやデメリットへの対策が分かり、安定した軍用地投資を行うことができる!

[jin_icon_pencil color=”#e9546b” size=”18px”]FIREシーサーの投資歴

2019年8月~ 「つみたてNISA」開始。

2019年9月~ 「軍用地投資」開始。

2022年1月~ 「米国株投資」開始。

https://fitness098.com/lecture-what-is-a-military-site/

軍用地投資のリスクとは?

軍用地投資のリスクとして以下のことが挙げられますが、これらのリスクについてそれぞれ説明していきます。

(1)返還リスク

(2)金利上昇リスク

(3)借地料上昇の不確実性

(4)借地料の上昇を上回る固定資産税の増税

(1)返還リスク

軍用地が返還されると土地の借り主である国からの借地料が入って来なくなります。

アパート経営で言えば、入居者が出て行って借り手がつかなくなり、家賃収入が入って来なくなる状態です。

借地料の収入を頼りにして生活している地主にとって、

「自分の土地は返還されないか?」

は大きな関心事。

しかし、

「どこの基地がいつ返還されるのか?」

は既に返還が決まっている土地を除き、一般市民の我々が事前に知る由はありません。

米軍基地の配置や返還計画は、日本政府とアメリカ政府によって決められる外交上・軍事上の話であって我々は蚊帳の外にいるからです。

ただし、既に返還が決まっている土地の返還計画は防衛省のHPで公表されています。

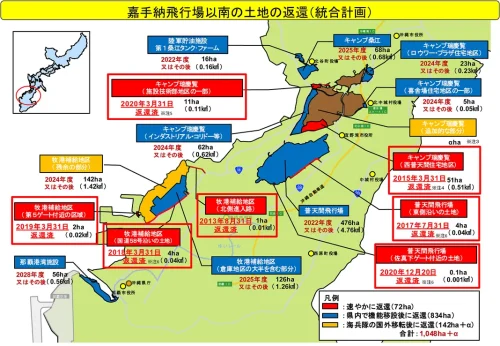

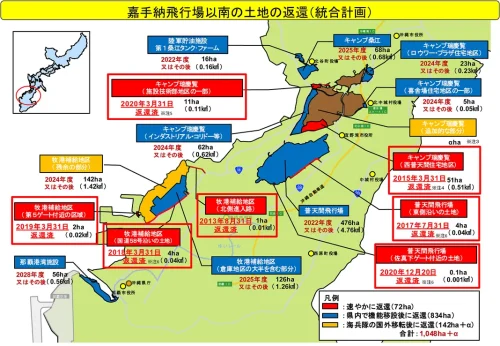

平成25年4月に公表された「沖縄における在日米軍施設・区域に関する統合計画」(いわゆる「統合計画」)では、沖縄本島の人口が密集する嘉手納飛行場以南の土地の返還についてアメリカと合意。

この計画では嘉手納飛行場以南の施設又は区域の返還が予定されており、すでに以下の4つの施設又は区域は返還されています。

- キャンプ瑞慶覧(西普天間住宅地区)

- キャンプ瑞慶覧(施設技術部地区内の倉庫地区の一部)

- 普天間飛行場(東側沿いの土地)

- 普天間飛行場(佐真下ゲート付近の土地)

- 牧港補給地区(北側侵入路)

- 牧港補給地区(第5ゲート付近の区域)

- 牧港補給地区(国道58号沿いの区域)

この計画で決まっている施設は返還されることが決まっているので、これらの施設の軍用地を買う時は立地選びに注意が必要です。

統合計画で返還が予定されている施設・区域(2022年9月時点)

【沖縄において代替施設が提供され次第、返還可能となる区域】

- キャンプ桑江(キャンプ・レスター): 2025年度またはその後

- キャンプ瑞慶覧(キャンプ・フォスター)のロウワー・プラザ住宅地区:2024年度またはその後

- キャンプ瑞慶覧(キャンプ・フォスター)の喜舎場住宅地区の一部:2024年度またはその後

- キャンプ瑞慶覧(キャンプ・フォスター)のインダストリアル・コリドー:2024年度またはその後

- 牧港補給地区(キャンプ・キンザー)の倉庫地区の大半を含む部分:2025年度またはその後

- 那覇港湾施設:2028年度またはその後

- 陸軍貯油施設第1桑江タンク・ファーム:2022年度またはその後

- 普天間飛行場:2022年度またはその後

【米海兵隊の兵力が沖縄から日本国外の場所に移転するにともない、返還可能となる区域】

- 牧港補給地区(キャンプ・キンザー)の残余の部分:2024年度またはその後

https://fitness098.com/military-land-return/

返還はメリットにもなりうる

返還リスクと言うと、毎年入っていた借地料が入ってこなくなるので、地主にとって良くないことと思われるかもしれません。

しかし、返還が大きなメリットになることもあります。

返還によって土地の価格が急騰して大きなキャピタルゲイン(売却益)を狙える可能性があるのです。

沖縄に米軍基地ができてから返還された施設や区域はいくつかありますが、沖縄本島北谷町にあるアメリカンビレッジ(観光地として大人気)は返還後に大きな発展を遂げた街です!

立派な観光地となった現在の街並みからは想像しにくいですが、元々は米軍基地(メイモスカラー射撃場)でした(1981年に米軍から日本に返還)。

アメリカンビレッジの土地の地主は、返還後に国からの借地料をもらえなくなりました。

しかし、返還後の街づくりに成功したので、返還後に地価が急騰!

返還によって借地料が入らなくなったものの、土地価格が急騰して大きなキャピタルゲインを手にした人もいると聞きます。

ただし、アメリカンビレッジの場合は返還後の街づくりに成功したラッキーなケースです。

返還が決まっている土地を持っていても返還後に有効な跡地利用計画がない場合、返還後の地価の上昇は見込めず、なおかつ国からの借地料が入ってこなくなります。

そういった軍用地を持っている地主にとって返還は死活問題になります。

返還リスクには国からの借地料がもらえなくなるだけでなく、土地価格が下落するリスクもあります。

利用価値が低い返還地の場合、跡地利用ができず、土地の価値が大きく下落する可能性があります。

例えば、山林や畑など利用価値の低い土地は返還後に大きく価値が下がる可能性があります。

返還された軍用地はもはやキャッシュ・フローを生み出さない、むしろ固定資産税でお金を食うだけのただの土地になってしまいます(泣)。

(2)金利上昇リスク

軍用地をローンを組んで買った方は、ローンの金利が上昇して利回りが下がる可能性があります。

FIREシーサーは低金利の土地連共済会のローンを使って軍用地を購入しました。

購入当時は金利が0.95%でしたが、2020年10月からは金利が1%に引き上げられました。

土地連共済会ローン

| 見直し前(~2020年10月) | 見直し後(2020年10月~) | |

| 金利 | 0.95% | 1% |

| 返済期間 | 35年 | 35年 |

今後も金利の上昇があると利回りは低下してしまいます(泣)。

そのため、軍用地を買うなら現金一括が大原則です。

(3)借地料上昇の不確実性

軍用地の借地料はこれまで毎年約1%ずつ上昇を続けてきましたが、今後も継続的に上昇する保証はありませんので、借地料の上昇には不確実性があると言えます。

FIREシーサーが保有している軍用地はラッキーなことに2年連続で1%以上の上昇ですくすくと育っておりますが、防衛省も限られた予算の中で軍用地の借地料を支払っているので、上昇が今後も続くか。。。

実際、伊江島補助飛行場の土地を保有している知人によると、令和元年度の伊江島の借地料単価はすべての種別において単価が据え置きとなっております。

借地料について沖縄防衛局から伊江村地主会に対して「基地周辺の地価動向・開発状況等を勘案し、国土交通省の公示価格や沖縄県の基準値を基に算定した結果、宅地・農地・山林の種別すべてが据置単価」とする旨の説明があったようです。

伊江島以外の基地でも借地料の据え置きや減額のリスクはありますので、要注意したいところです。

(4)借地料の上昇を上回る固定資産税の増税

基本的に軍用地には固定資産税がかかります。

※伊江島補助飛行場など課税地目が「山林」の土地の場合は固定資産税の課税はなし。

軍用地は国の借地権が付いているため、土地の評価額が通常の不動産と比べて極端に低いですが、将来的に固定資産税が増税となるリスクがあります。

固定資産税の増税と言っても大きな増税はないと思いますが、利回りが低い軍用地投資では、小さな支出であっても利回りに影響するのでリスクと言えるでしょう。

ちなみに、FIREシーサーの物件は借地料が1%以上上昇していますが、固定資産税は据え置きなので今のところはひと安心!

軍用地投資のデメリットとは?

ローリスクで安定した投資手法と言われる軍用地投資にもデメリットはありますのでデメリットについて解説していきます。

大きな利回りが期待できない

軍用地投資のデメリットは株式投資や不動産投資に比べて大きな利回りが期待できないことです。

株式投資の平均利回りは現実的に考えて約5%~7%。

軍用地投資の平均利回りは2.33%。

軍用地投資は、株式投資に比べると利回りが低いので、時間をかけずに資産を増やしたい人には向きません。

軍用地投資は長期保有による複利効果で資産をゆっくりと増やす投資だからです。

軍用地投資の利回りについては過去記事でも触れております。

https://fitness098.com/gunyo-chi-yield/

銀行融資を利用すると利回りはさらに低下

軍用地の利回り2.33%はあくまでも平均利回りです。

全額自己資金で軍用地を購入するのか

銀行の融資でお金を借りて購入するのか

によって利回りは上下します。

当然、全額自己資金で購入した方が利回りが高くなります。

(銀行融資で購入するとローンの利息が発生するため。)

全額自己資金で軍用地を購入した場合、長期で運用すれば福利の力で年3%での運用も期待できます。

他方で、ローンを組んで軍用地を組んだ場合、ローンの金利分だけ利回りは下がります。

ローンで購入する場合は、自己資金割合と金利に注意する必要があります!

ローンで購入する場合も、自己資金割合を高め、金利を抑えることができれば、軍用地投資の利回りを上げることができますが、自己資金割合が低く、なおかつ、ローンの金利が高ければ利回りがマイナスになる可能性もあります。

軍用地投資のリスクやデメリットへの対策は?

これまでに述べたリスクやデメリットへの対策はないのでしょうか?

ここではFIREシーサーが考える対策を紹介します。

まずは、これまでに述べたリスクやデメリットをおさらい。

- 返還リスク

- 金利上昇リスク

- 借地料上昇の不確実性

- 借地料の上昇を上回る固定資産税の増税

大きな利回りが期待できない

これらのリスクやデメリットへの対策をそれぞれ検討していきます。

(1)返還リスクへの対策

返還リスクへの対策は、返還見込みがない又は返還見込みが低い軍用地を買うことです。

例えば、嘉手納飛行場は在日空軍最大かつ極東最大の空軍基地であり、米軍にとって戦略的に重要な基地なので返還されるリスクは極めて低いです。

嘉手納飛行場に所在する18航空団という部隊は東南アジアにおける抑止力の主力部隊であり、米軍にとって重要な拠点です。

そのため、米軍が日本側に嘉手納基地を返還することは到底考えられません。

軍用地投資での返還リスクへの対策は、嘉手納飛行場のような返還されないであろう土地を買うことです。

返還予定を確認するために防衛省HPの「統合計画」は要チェック!

統合計画で返還が予定されていない軍用地であれば安心。

ただし、軍用地の返還は必ずしもデメリットではなくメリットにもなりえます。

例えば、

- 国道沿いの土地

- 返還後の跡地利用計画がなされている土地

と言った土地を買えば返還後に土地価格の上昇が見込め、価格下落リスクを回避することができます。

好立地の物件を買うことができれば、返還後の土地価格の高騰が期待できるのです。

キャンプ桑江(北谷町)やキャンプキンザー(浦添市)は返還後に価値が上昇すると見込まれ取引倍率も比較的高めです。

返還予定の軍用地を購入する際の判断材料として、

- 立地が良い

- 坪単価が周辺地価と比較して割安

- 比較的面積が大きい(返還後の区画整理事業における減歩後も家が立つほどの面積はある)

を確認すると良いと思います。

(2)金利上昇リスクへの対策

軍用地を変動金利のローンで購入した場合、金利の上昇は利回り低下を招くリスクとなります。

金利上昇リスクへの対策としては、

- 自己資金比率を上げる

- 金利の低い土地連共済会ローン(金利1%(2020.12月~))の利用

が挙げられます。

しかし、ベストな選択はローンを使わずに全て自己資金で軍用地を買うことです!

(3)借地料上昇の不確実性への対策

これまで軍用地の借地料は上昇してますが、防衛省も限られた予算の中で軍用地の借地料を支払っているので、今後も借地料が上昇し続けるかは定かではありません。

一方で、地価の高騰が続いている沖縄で周辺地価単価に追いついていない軍用地はまだまだありますので、そういった土地は今後も借地料の上昇が期待できます。

それを踏まえた上で、借地料上昇の不確実性への対策としては、単価上昇率が高い「宅地見込み地」の軍用地を買うことです。

不動産鑑定評価する際の基準として、土地は、

・宅地

・農地

・林地

・見込み地等

の種別に分類されます。

見込み地とは、上記の分類の相互間で、ある種別から別の種別へと転換しつつある土地のことです。

例えば、種別が「農地」であった土地の周辺の土地が開発されて宅地となると、この「農地」は「宅地見込み地」として再評価されます。

「宅地見込み地」は農業地域、林地地域等からより価値の高い「宅地地域」への転用が可能な土地を言います。

軍用地では種別が宅地見込み地の土地は単価が上昇しやすいので、これから軍用地を買おうと思っている人は、借地料の伸び率低下への対策として、種別が「宅地見込み」の土地を買うことをおすすめします。

軍用地の種別の中で1㎡あたりの単価が最も高いのは「宅地」評価の土地ですが、「宅地見込み地」のほうが軍用地料の単価の上昇や土地の値上がりが期待できます。

地主会に加入すると、その地主会の管轄地域にある軍用地の種別ごとの単価が確認できる単価一覧表が郵送されてきます。

これを見ても「宅地見込み地」の借地料の伸び率は宅地に比べて高くなっています。

(4)借地料の上昇を上回る固定資産税の増税への対策

決して利回りが高くない軍用地投資において、固定資産税の増税は利回りに影響してきますので、軍用地保有に係る経費はできるだけ小さくしたいものです。

しかし、残念ながら固定資産税の増税に対して軍用地の所有者側で何か対策を取ることはできません。

固定資産税は軍用地が所在する自治体が課す税金なので、所有者側でコントロールできません。

繰り返し述べたとおり、ローンを利用せずに軍用地を購入して利回りを最大限確保するという軍用地投資の大原則こそが、固定資産税の増税に対する対策としては唯一の手段ではないかと思います。

大きな利回りが期待できないデメリットへの対策

大きな利回りが期待できない軍用地投資で利回りを小さくしないためには、現金一括購入が原則!

さらに、年間の借地料単価の上昇率が高い物件を買うことで、利回り低下を緩和することができます。

借地料上昇の不確実性への対策で既に説明しましたが、一般的に、単価の上昇率は

宅地見込地>宅地

ですので土地の種別が宅地見込地となっている物件を買うことができれば、より借地料の上昇が期待できます。

まとめ

この記事では、軍用地投資のリスクやデメリットとそれらへの対策について解説しました。

ローリスクで安定した軍用地投資と言えどもリスクやデメリットはあります。

リスクやデメリットを極力減らすためには「現金一括購入で軍用地を買う」という軍用地投資の原則に従うことです。

仮に、銀行のローンを使って軍用地を買う場合でも、複数の銀行に相談してより利回りの低い銀行でローンを組むこと!

さらに、自己資金割合を高めて、ローン利息の支払い金額を減らすことも重要です。

軍用地投資も不動産投資の一種なので立地は重要な要素になります。

返還後の跡地利用も見据えた戦略的な物件選びが必要です。

軍用地投資のリスクやデメリットをまとめると以下のとおり!

(1)土地の借り主である国からの借地料が入って来なくなる返還リスク

(2)軍用地をローンを組んで買いローンの金利が上昇して利回りが下がる金利上昇リスク

(3)借地料上昇の不確実性

(4)借地料の上昇を上回る固定資産税の増税

軍用地投資の平均利回りは2.33%で大きな利回りが期待できない

(1)返還リスクへの対策

⇛防衛省の統合計画を確認し、返還見込みがない又は低い軍用地を買う!

(2)金利上昇リスクへの対策

⇛現金一括購入で軍用地を買う。

ローンを利用する場合は、自己資金比率を上げる又は金利の低い土地連共済会ローン(金利1%(2020.12月~))を利用する。

(3)借地料上昇の不確実性への対策

⇛単価上昇率が高い「宅地見込み地」の軍用地を買う!

(4)借地料の上昇を上回る固定資産税の増税への対策

⇛固定資産税はコントロールできないので、利回りを小さくしないために現金一括購入で軍用地を買う。

(5)大きな利回りが期待できないデメリットへの対策

⇛現金一括購入と「宅地見込み地」の軍用地を購入。

このブログを通して軍用地投資についての理解を深め、資産形成の一歩として軍用地投資を初めてみてはいかがでしょうか?

あまり情報が出回らない軍用地投資について、このブログを通して今後も情報発信していきますが、本を読んで勉強するのもおすすめです。

FIREシーサーも軍用地を購入するにあたってまずは本を読んで勉強しました!

事前に本を読んで軍用地投資に関する知識をインプットしておくことで、いざ軍用地を買おうと思った時にスピーディーに行動することができます!

軍用地投資に関するセミナーなども行われていますが、書籍である程度の知識はカバーできるので、高いお金を払ってまでセミナーに参加する必要はないと考えます。

書籍で基礎知識をインプットし、ネットや不動産会社で物件情報を確認する中で軍用地投資を始めるための知識は身につきます!

知識が身についたら、銀行への相談などの行動に移します。

行動に移すことで書籍で得た知識を実体験に基づく本物の知識へと変え、さらに書籍では得られなかったことを知り軍用地投資家へと一歩近づくことができます。

まずは、書籍で軍用地投資に関する基礎知識をインプットすることをおすすめします!

https://fitness098.com/lecture-what-is-a-military-site/

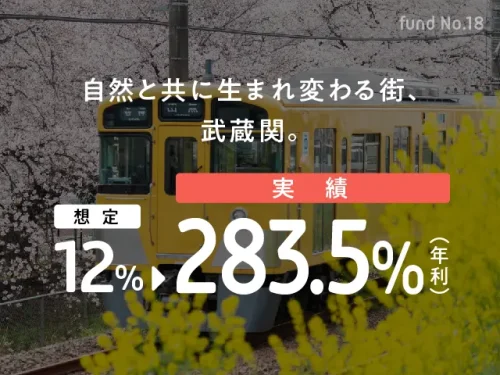

不動産投資として軍用地投資を始めるの良いですが、近年、高い利回りが期待できる不動産クラウドファンディング「COZUCHI(コズチ)」が人気を集めています。

「COZUCHI(コズチ)」は平均想定利回り10%の高利回りファンドが、高頻度かつ高い募集額で組成されている点が人気の理由でしょう。

これだけ高利回りのファンドが多いと怪しいと感じるかもしれませんが、過去に元本割れは一度もなく、むしろ当初の想定利回りよりを上回る額で償還している事例も多数あるほどです。

軍用地投資の利回りは約2%であるのに対し、COZUCHIの運用案件は想定利回り(予定分配率)が2.0%~20.0%と幅広く、運用期間も3ヶ月~2年と豊富です。

過去には驚愕の年利283%の実績もあります。

このファンドは配当上限なしだったので、100万預けていたら283万円増えて戻ってきていたことになります。

COZUCHI(コズチ)は、1口1万円、最短3ヶ月から不動産投資ができるクラウドファンディングサービス。

軍用地投資を始めるには、最低でも数百万円の投資資金が必要になりますが、COZUCHI(コズチ)は1口1万円、最短3ヶ月から気軽に不動産投資を始めることができます。

COZUCHI(コズチ)についてはこちらの記事で解説していますのでどうぞ!